L'empresari o el patró domèstic ha d'assegurar a la persona treballadora, des de l'inici de la relació laboral a la CASS, efectuar les declaracions i pagar les cotitzacions, mentre presti un servei a l’empresa.

La declaració i el pagament de les cotitzacions es fa per mensualitat vençuda. S’efectuarà de l’1 al 15 de cada mes. La no presentació del document d’afiliació o alta no impedeix el naixement de l’obligació de cotitzar.

La base de cotització és el salari global, i inclou:

- Les remuneracions que l’empresa lliura a la persona treballadora com a contraprestació dels seus serveis. S’inclouen els complements, les primes i les gratificacions.

- Les rendes en espècies: els préstecs dineraris avantatjosos concedits als empleats, el finançament d’assegurances privades, els incentius monetaris o no monetaris, la pensió alimentària i l'allotjament proveït per l’empresa (hosteleria), la utilització d’habitatge cedit per l’empresa i les dietes i despeses de viatge en els termes previstos per la normativa de seguretat social, entre d’altres.

Període | Pensió alimentària | Allotjament | Total període |

|---|---|---|---|

Dia | 2,40 euros | 1,98 euros | 6,78 euros |

Setmana | (per àpat) | 11,04 euros | 40,17 euros |

Mes | 46,40 euros | 171,26 euros |

- Les indemnitzacions.

- Les quitances.

- Qualsevol altra remuneració que la persona treballadora tingui dret a percebre o que efectivament percebi, si aquesta és superior, per raó del treball que duu a terme.

- No es computen en la base de cotització les quantitats següents:

a. Les propines o les gratificacions dels clients.

b. Les liberalitats de les empreses.

c. Les dietes i les despeses de viatges (assignacions extraordinàries que l'empresa paga per compensar despeses de manutenció, locomoció i allotjament).

d. La participació per part de l'empresa en el finançament d'un pla complementari de jubilació públic o privat de la persona assalariada i la percepció dels avantatges o dels rendiments d'aquest pla.

Les cotitzacions són importants:

- Per a l'obertura dels drets a prestacions de les persones assegurades;

- Per a la compra de punts de jubilació;

- Per al càlcul de l'import que s'ha de percebre en el cas d'atur de treball (per a les persones assegurades assalariades).

- Per al càlcul de l'import que s'ha de percebre en el cas de pensions d'invalidesa, jubilació, orfenesa i viduïtat.

El no pagament de la cotització per part de l’empresari no comporta la pèrdua dels drets de les prestacions per les persones assalariades.

Els percentatges de la cotització de la persona assalariada o assimilada

PART ASSALARIADA | PART EMPRESARIAL | TOTAL | ||||

|---|---|---|---|---|---|---|

General | Jubilació | Total part assalariada | General | Jubilació | Total part empresarial | |

3 % | 3,5 % | 6,5 % | 7% | 8,5 % | 15,5 % | 22 % |

- L’empresari té l’obligació de descomptar al treballador del seu salari el 6,5 % (percentatge de la part assalariada). No hi ha opció a pacte.

- Si la persona treballadora ja percep la seva prestació de jubilació, es cotitza a la CASS el 10 % del seu salari brut, que només correspon a la branca general.

PART ASSALARIADA | PART EMPRESARIAL | TOTAL |

|---|---|---|

3 % | 7 % | 10 % |

Procediment

- Les empreses o patrons domèstics, han de fer la declaració de cotitzacions i pagament obligatòriament a través el Certificat Digital.

- Les cotitzacions prescriuen al cap de 5 anys, sempre que no hi hagi cap reconeixement de deute.

Butlletí de salari i llibre de treball en hores

Segons la llei del Codi de relacions laborals, l’empresari té l’obligació de donar al treballador el butlletí de salari i el llibre de treball en hores.

- Exemple de butlletí de salari i llibre de treball en hores: Formulari CASS-0032

L’apartat 4 de l’article 96 de la Llei de la seguretat social, en la redacció establerta en la disposició final sisena de la Llei 4/2022, del 31 de gener, del pressupost per a l’exercici del 2022, estableix que en el document de cotització que l’empresa ha de presentar mensualment a la CASS s’ha d’especificar obligatòriament, de manera individual per a cada persona treballadora, les hores de treball efectiu fetes durant el període de liquidació. Aquesta obligació entra en vigor el dia 1 de gener del 2023.

Les hores de treball efectiu

Per fer la declaració de les hores de treball efectiu a la CASS cal tenir en consideració les hores remunerades que s’han pagat en concepte de:

- Les hores ordinàries de treball.

- Les hores extraordinàries treballades.

- Les vacances, a raó del nombre d’hores de jornada ordinària de treball, compreses en aquest període.

- Els desplaçaments duts a terme a causa del treball durant la jornada laboral.

- Els permisos retribuïts, a raó del nombre d’hores de la jornada ordinària de treball, compresos en aquest període.

- Els dies festius del calendari deguts, malgrat que no hagin estat treballats, a raó del nombre d’hores de la jornada ordinària de treball que hi són compreses.

- Les hores en què la persona assalariada ha de romandre en el lloc de treball a disposició de l’empresa.

- Qualsevol altres hores que hagin estat retribuïdes en aplicació de la normativa laboral.

Declaració de les hores de treball efectiu

Els conceptes en els quals s’han de declarar els diferents tipus d’hores de treball efectiu són:

- Hores ordinàries: concepte SBA (Salari Base).

- Hores extraordinàries: concepte ARV (Altres retribucions Variables).

- Vacances: concepte SBA (Salari Base).

- Desplaçaments duts a terme a causa del treball durant la jornada laboral

- SBA si es realitzen dins de la jornada laboral.

- ARV si es realitzen al marge de la jornada laboral.

- Permís retribuït: concepte SBA (Salari Base).

- Festiu del calendari: concepte SBA (Salari Base).

- Les hores en què la persona assalariada ha de romandre en el lloc de treball a disposició de l’empresa: concepte ARV (Altres retribucions Variables).

- Qualsevol altres hores que hagin estat retribuïdes en aplicació de la normativa laboral: concepte ARV (Altres retribucions Variables).

Com fer la declaració de les cotitzacions a partir de l'any 2023

Les declaracions de cotitzacions es fan mitjançant el certificat digital.

A partir de l'any 2023, en el moment de fer la declaració de les cotitzacions, les empreses hauran d'informar les hores treballades en el camp (hores) que figurarà per a cadascun dels assalariats i conceptes salarials en els quals és obligatori informar-ho.

Els conceptes salarials en els quals és obligatori informar les hores treballades efectivament són:

- SBA: Salari Base.

- ARV: Altres retribucions variables quan es tracti d’hores extres.

- SBD: Salari Base Règim especial (Art.222).

Les empreses que informen els salaris dels seus empleats introduint les dades manualment (un per un), hauran d'especificar la informació de les hores treballades, en el camp (hores), per cadascun dels conceptes de salari en l'apartat corresponent.

Les empreses que utilitzen el sistema de carregar un fitxer XML per informar els salaris dels seus empleats, hauran d’incloure la informació de les hores treballades, en el camp ja existent (hores), per a cadascun dels conceptes de salari en el fitxer de càrrega.

Les empreses que tenen contractada una persona amb una discapacitat reconeguda per la Comissió Nacional de Valoració hauran de seguir el procediment següent:

- A partir de l’1 de gener del 2023 únicament es crearà un dèbit per a cadascuna de les persones que tinguin reconeguda aquesta situació. En aquest dèbit, el concepte obligatori a declarar serà el SBD, que continuarà funcionant de la mateixa manera, excepte que s’hauran d’informar les hores de treball efectiu mensual de la persona assegurada de manera obligatòria.

- En el cas, que s’hagi de declarar un import superior al salari mínim, s’haurà d’incloure el concepte SBA per informar l’import i “0” hores de treball efectiu.

- No es podrà declarar el concepte SBA sense que prèviament s’hagi informat el concepte SBD.

- La resta de conceptes de cotitzacions es poden declarar sense que sigui obligatori el concepte SBD.

- Si la persona té reconeguda una incapacitat temporal durant tot el mes, el concepte SBD s’haurà d’informar, de manera obligatòria, amb un import igual a zero i zero hores treballades.

Càlcul de la mitjana mensual de les hores de treball efectiu en còmput anyal

Es multiplica el nombre d’hores de treball efectiu setmanal per 52 i es divideix el resultat per 12. El resultat s’arrodoneix al nombre sencer més proper. Per exemple:

- Per a un contracte de 40 hores setmanals equivalen a 173 hores mensuals.

- Per a un contracte de 30 hores setmanals equivalen a 130 hores mensuals.

- Per a un contracte de 20 hores setmanals equivalen a 87 hores mensuals.

Càlcul de les hores treballades a l’inici o al final d’una relació laboral que no coincideix amb el primer dia o últim dia del mes

Per calcular les hores de treball efectiu s’ha de tenir en compte la mitjana mensual de les hores treballades en còmput anual i es resten les hores dels dies no treballats. S’ha de tenir en compte que les vacances retribuïdes, els permisos retribuïts i els dies festius de calendari que han estat retribuïts tenen la consideració de dies efectivament treballats.

Còmput de les hores extraordinàries que no es remuneren

Les hores extraordinàries que es compensin en temps de descans, es declararan com a temps de treball efectiu en el mes en què es gaudeix del descans.

La Llei 4/2025, del 30 de gener, del pressupost per a l’exercici del 2025, modifica l’article 140 de la Llei 17/2008, del 3 d’octubre, de la seguretat social, a fi de perllongar la cobertura de les prestacions derivades de malaltia comuna o accident no laboral a les persones assalariades que han vist extingida la seva relació laboral mitjançant acomiadament amb el pagament d’un preavís i/o compensació econòmica.

Quan es fa la declaració de les cotitzacions és molt important fer correctament la declaració d’aquests dos conceptes perquè pot tenir una repercussió positiva en el temps de cobertura que tindrà la persona acomiadada després d’haver finalitzat la seva relació laboral.

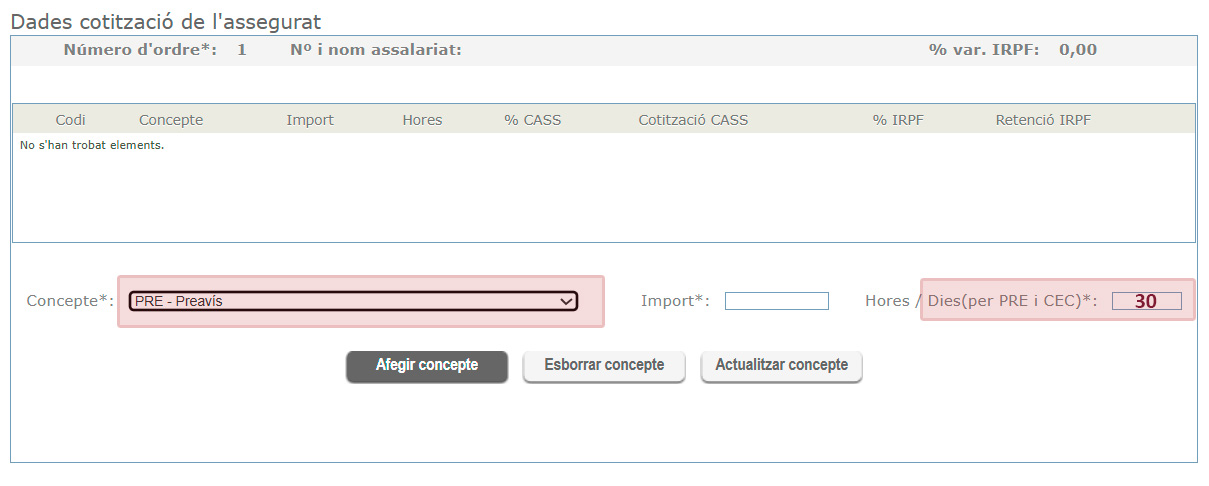

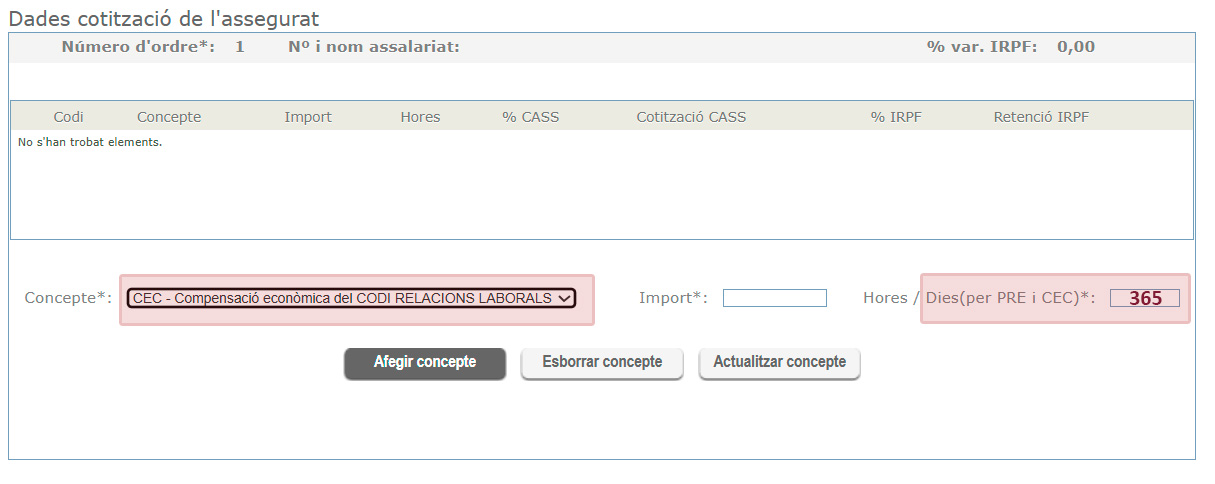

Quan es declarin aquests conceptes, s’han d’informar els dies establerts per al seu càlcul.

Recordem que per determinar els dies, s’han de seguir les pautes establertes en els articles 84 Acomiadament no causal i 85 Acomiadament per causes objectives de la Llei 31/2018, del 6 de desembre, de relacions laborals.

En finalitzar una relació laboral per acomiadament no causal o per causes objectives, s’ha de declarar el nombre de dies corresponents a cada concepte, per tal de determinar la finalització del dret de la persona assalariada a percebre prestacions de reemborsament.

Exemple:

Persona treballadora que és acomiadada (acomiadament no causal), a la qual li correspon:

- un preavís de 30 dies, per un import de 2.000 euros bruts; i

- una compensació de 365 dies, per un import de 24.000 euros bruts.

Els recàrrecs s’imposen un cop ha transcorregut el termini de pagament i no s’ha produït l'ingrés de la cotització.

Càlcul dels recàrrecs

Durant els 6 primers mesos d’impagament, és del 0,05 % per a cada dia de retard sobre l'import de les cotitzacions degudes. Transcorregut el termini de sis mesos, s'aplica un recàrrec del 20 % sobre l'import impagat. Aquest import, a partir de la data de l’inici del procediment de constrenyiment (quan ha vençut el termini voluntari de pagament del deute i s’inicia el període executiu) i fins a la data de pagament del deute, merita un interès moratori equivalent al doble de l'interès legal establert per a cada any a la Llei de pressupost general.

Si el retard en el pagament de cotitzacions és degut a un error administratiu de la CASS, s'anul·la.

En el supòsit de bona fe i absència de negligència greu o reincidència, els recàrrecs es redueixen fins a un 50 %, sempre que l'infractor ingressi l'import de la liquidació de les cotitzacions degudes abans que el requereixi la CASS. Es redueix en un 30 % si l’infractor ingressa l’import de la liquidació en el termini de 10 dies a comptar del requeriment.

DES de l'1 de juliol de 2022

Els recàrrecs es generen en funció del temps transcorregut entre el termini legal de pagament de les cotitzacions i la data de pagament efectiu.

Càlcul dels recàrrecs

- Si ha transcorregut un termini inferior o igual a un mes, el recàrrec és del 5 % de l'import ingressat fora de termini.

- Si ha transcorregut un termini comprès entre un mes i un dia i sis mesos, el recàrrec és del 10 % de l'import ingressat fora de termini.

- Si ha transcorregut un termini superior a sis mesos, el recàrrec és del 20 % de l'import ingressat fora de termini.

La CASS pot concedir ajornaments o fraccionaments per al pagament de cotitzacions i altres deutes amb la seguretat social si els subjectes responsables del pagament ho sol·liciten.

La sol·licitud d'ajornament ha d'incloure la referència a la totalitat del deute existent en el moment en què es formalitzi, sigui quina sigui la seva naturalesa jurídica, inclosos els recàrrecs i els interessos, les costes i qualsevol mena de despesa exigible.

Faltes lleus:

- No retenir a la persona treballadora el 6,5 % del seu salari.

Advertència o multa d'un import equivalent al preu de venda del punt de jubilació d'entre 25 i 50 punts.

Faltes greus:

- Presentar el full de cotització amb un retard superior a un mes i inferior a tres mesos.

- Efectuar actes que tinguin per finalitat recuperar de la persona assalariada la totalitat o una part de la cotització empresarial, encara que hi estigui d'acord.

- No conservar, durant 5 anys, els registres i suports informàtics que contenen les dades que acreditin el compliment de les obligacions en matèria d'afiliació, altes, baixes i la resta d'incidències en matèria de seguretat social.

Multa d'un import equivalent al preu de venda del punt de jubilació d'entre 51 i 500 punts.

Faltes molt greus:

- Incrementar indegudament la base de cotització de la persona treballadora per provocar un augment de les prestacions que li pertoquin.

- Presentar el full de cotització amb un retard superior a tres mesos, o no presentar el full de cotització en aquest termini sense motiu justificat.

- Fer constar de manera intencional dades falses en les cotitzacions.

- Retenir al treballador el 6,5% del salari i no fer l’ingrés a la CASS.

- Deduir quantitats del salari en concepte de cotització de la part assalariada a la seguretat social superiors a les que corresponen legalment.

Multa d'un import equivalent al preu de venda del punt de jubilació d'entre 501 i 20.000 punts.